En boble på gang?

Hva skjedde egentlig da finansmarkedene kollapset i 2008? Se det, er ingen enige om. I den meget overbevisende og velskrevne Debunking Economics1 peker den australske økonomen Steve Keen på en lang rekke årsaker til at den dominerende strømningen i økonomi, nyklassisk økonomi, ikke så krisen komme, og stadig ikke evner å forklare den.

Årsaken er, ifølge Keen, at nyklassisk økonomi eksplisitt gjør som antakelse at gjeld «ikke finnes» og ikke har noen selvstendig innflytelse på økonomien. I nyklassisk økonomisk teori antas gjeld å bare være at noen bytter varer med hverandre, altså at jeg låner deg en vare i dag mot at jeg får en vare av deg i morgen.

I den virkelige verden er gjeld først og fremst et uttrykk for at penger lages, av banker, fordi aktører i dag forventer vekst og derfor låner penger i dag for å betale for produksjon som skal selges i morgen. På denne måten har gjeldsvekst-raten en helt sentral betydning for økonomien. I en sunn økonomi vil gjeldsveksten gjenspeile veksten i produksjon. I en økonomi som er gearet opp på lånefinansierte investeringer og Ponzi-opplegg vil derimot gjelden øke raskere enn produksjonen.

Ved hjelp av Minsky, Marx, Schumpeter og andre teoretikere nyklassikerne har forlatt, lager Keen en modell av økonomien som faktisk kan kollapse inn i resesjon og depresjon, i motsetning til den nyklassiske modellen som alltid befinner seg i eller på vei til likevekt.

Det er ikke mulig å gjengi hele argumentet bak denne modellen her. Jeg oppfordrer alle til å lese Keens bok, som tross sine nesten 500 sider er en presis oppsummering av behovet for og elementene i en mer virkelighetsnær økonomisk modell. Modellen er imidlertid langt fra ferdig eller virkelighetsnær nok, mye fordi de aller fleste økonomer heller arbeider med å flikke på den urealistiske, nyklassiske makroøkonomien.

Uansett: Keens modell forutsier at en økonomisk kollaps vil foregripes av at gjelden øker raskere enn produksjonen. Denne prediksjonen finner vi også igjen, i verbal form, i Marx, Schumpeter, Minsky og Keynes. Men ikke nok med det: Keens modell viser også at en slik gjeldsvekst medfører ustabiliteten som fører til kollapsen.

Det var dette som gjorde Keen til den eneste økonomen, visstnok, som ikke bare varslet om finanskrisen i 2008, men som også kunne presentere en matematisk modell som viste hvorfor. Og variabelen han fulgte, var raten av privat gjeld mot BNP.

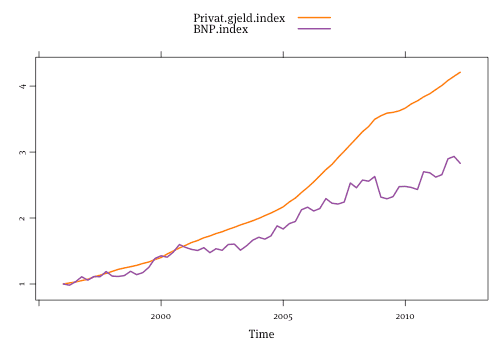

Med dette i bakhodet går det kaldt nedover ryggen på meg da jeg i går sjekket de norske tallene for akkurat denne variabelen. Den første grafen viser tallene slik at 1996 er satt til 1 for begge variablene. Merk at de ikke var like store da heller.

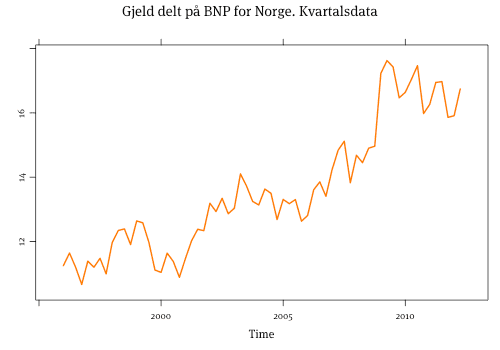

Den andre grafen får vi frem ved å dele gjelda på brutto nasjonalprodukt. Hvis veksten i gjeld er like stor som veksten i BNP, skal denne grafen være helt flat. Det er den ikke:

Dette er rå BNP-data, altså inkluderer de også den meget lukrative oljesektoren, som i denne perioden har utgjort en større og større del av norsk BNP, uten at de utgjør en like stor andel av gjelda. Tar vi ut oljesektoren, vil altså grafen se verre ut. Men det er ingen klar metodisk årsak til at vi skulle ta vekk oljesektoren her: det er rimelig å anta at oljepenger også bidrar til å betjene norsk gjeld, for eksempel for ekstremt dyre boliger i Stavanger.

Den norske gjeldsveksten er altså langt større enn veksten i BNP, og forskjellen kan se ut til aksellerere. Jeg har litt kort tidsrom i mine data, men det kan se ut som om kurven for gjeld-per-bnp følger en eksponentiell bane, noe som ikke er bærekraftig.2

Merk! Dette avsnittet er en regnefeil. Det får stå fordi jeg ikke liker å endre historien, men avsnittet slår sammen gjelda for fire kvartaler av gangen og sammenligner dette med BNP for ett kvartal. I virkeligheten er den norske raten på rundt 1.4 målt mot total BNP. SI, 21.5.13. Den norske økonomien er også langt mer gearet mot gjeld enn den australske Keen studerte, eller den amerikanske som imploderete. Den absolutte raten av privat gjeld mot BNP er på over 17 per kvartal, noe som gir en rate av absolutt gjeld per årlig BNP på over 4. I Australia var den på knappe 1,5 da boblen sprakk, i USA på 2,5.

Hva kan redde Norge ut av dette? Vel, vi kan kanskje reddes av at vi er en høyst internasjonal økonomi. Kanskje er det ikke riktig å analysere Norge for seg, men heller se på oss som en slags «1 %» i et marked som egentlig er globalt. Vi surfer videre på å dra mest nytte av andre lands krisepakker og innsprøytinger av frisk kapital i krisemarkedene, uten å måtte betale for dem selv engang.

Det andre er at norske myndigheter er veldig villige til å betale penger for å beholde stabil vekst, og derfor ikke vil la bobla sprekke. I virkeligheten kan den norske gjelden kanskje, tildels, forstås som at vi privat låner mot sikkerhet i oljefondet. Spørsmålet er hvor sikker oljefondet er i en krisesituasjon, og ikke minst: er det ikke meningen at fondet ikke skal brukes, men spares til pensjoner? Har vi en irrasjonelt stor tro på at staten vil redde oss?

Men: Minskys modeller forespeiler nøyaktig det som skjer i Norge, på grafen over, da krisa setter inn. Minsky sier at gjeldsveksten kommer til et punkt der bedriftene ikke er i stand til å finansiere ytterligere vekst med ytterligere gjeld. Da griper det offentlige inn, sprøyter inn friske penger, og bevarer freden. Det skaper en enda sterkere impuls til å låne, fordi antakelsene om stø kurs tilsynelatende bekreftes, og dermed skapes en vekst i raten rett etter en slik «miniboblesprekk». Dermed beredes grunnen for en skikkelig sprekk ved neste korsvei. Og dette skulle i prinsippet forsterkes av den internasjonale karakteren på norsk økonomi, fordi disse subsidiene tiltrekker også utenlandske investorer.

Når man har lest dette, er det vanskelig å ikke bli svært bekymret for den enorme gjeldsveksten vi kan se på grafen, akkurat i begynnelsen av finanskrisen.

Jeg er bekymret. Den norske varianten av den internasjonale gjeldskrisa er ingen umulighet, dersom Minsky og Keen har rett. Og som vanlig: ingen tradisjonelle økonomiske miljøer ser noe av dette. Leserne av indregard.no skal i det minste jevnlig få følge den private kredittveksten, målt mot BNP.

- Steve Keen, Debunking Economics - Revised and Expanded Edition: The Naked Emperor Dethroned?, 2. utg. (London og New York: Zed Books, 2011).

- Merk her at gjelden og BNP, målt hver for seg, åpenbart kan følge en eksponentiell kurve. Stiger de med en fast prosentandel hvert år, vil dette skje av seg selv. Det vi her snakker om er at gjelden delt på BNP følger en eksponentiell kurve. Når en variabel delt på en annen gir en variabel med eksponent større enn 1, betyr det at førstnevnte variabel har større eksponent enn den andre.